При торговле на фондовом рынке важно придерживаться определенной тактики, чтобы получать постоянный и стабильный доход. Метания между несколькими вариантами приведет только к потере капитала.

Содержание статьи

Торговля по тренду

Самый простой и прибыльный вариант заработка на фондовом рынке – торговать по тренду. Суть тактики заключается в том, что трейдер определяет движение курса акции – вверх или вниз, и открывает сделку на покупку или продажу в данном направлении.

Для определения тренда применяются различные способы. Самый простой – использование двух технических индикаторов Moving Average с различными периодами. На пересечении двух скользящих средних и определяется зарождение тренда.

Для начинающих трейдеров этот способ сопряжен с большими рисками, поскольку индикатор не всегда оправдывает себя, к тому же тренд могут переломить различные внешние воздействия, например, новости.

При торговле с плечом появляются дополнительные риски – если не рассчитать объем обеспечения маржи, то можно лишиться капитала.

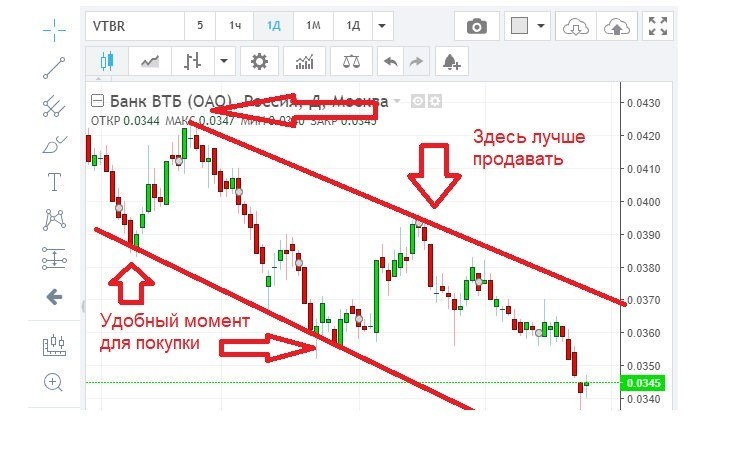

Торговля внутри ценового канала

Эта тактика схоже с торговлей по тренду, то никаких индикаторов не используется. Трейдер проставляет на графике прямые по локальным минимумам и максимумам, вычисляя тренд. Сделка открывается, когда курс актива пробивает ценовой канал или, напротив, отскакивает от границы.

Второй вариант тактики – построение линий поддержки и сопротивлений и торговля по методу отскока или пробития уже от них.

Торговля на новостях

Еще одной распространенной тактикой является торговля во время выхода важной новости. Наиболее сильные движения возникают:

- при выходе нового продукта;

- публикации квартальных и годовых отчетов и важных сообщений, например, о смене руководства;

- оповещении о выплате дивидендов или изменении дивидендной политики.

Также большое влияние на акции влияют высказывания глав государств и первых лиц корпораций, общая экономическая ситуация в стране, выход законов и т.д.

Часть новостей предсказать, конечно, невозможно. Но когда результат предсказуем, можно действовать на опережение. Например, если компания анонсирует выплату дивидендов, то ее акции, скорее всего, растут.

Новичкам рекомендуется действовать после выхода новости – например, если компания выпустила хороший годовой отчет, то все захотят купить ее акции, и их стоимость возрастет. И, напротив, если новости неутешительные, начнутся продажи. В таком случае можно открыть короткую позицию.

Покупка под дивиденды

Большинство российских компаний выплачивает дивиденды по акциям раз в год, большинство зарубежных – раз в квартал. На этом можно неплохо заработать. Для получения выплаты необходимо стать владельцем акции минимум за 2 дня до отсечки (так как на российском фондовом рынке торги ведутся в режиме Т+2, т.е. поставка актива происходит на второй день после продажи).

После акции можно продавать – дивиденды будут начислены на брокерский счет в течение 1-2 месяцев.

Здесь следует учитывать дивидендный гэп – обычно цена акции падает на размер выплат, так как многие начинают продавать ставшие ненужными бумаги. Для дополнительной прибыли можно открыть короткую позицию. Или же продать акцию чуть позже, когда ее цена дойдет до хорошего значения.

Среднесрочные вложения «под идеи»

Некоторые начинающие инвесторы предпочитают работать, опираясь на исследования аналитиков. Например, когда началась биткоиновая лихорадка, акции компаний, производящих видеокарты и оборудование для майнинга, стремительно выросли за счет отличных финансовых результатов.

Нередко акции начинают расти перед выходом какого-то нового продукта или сервиса. Например, акции Disney или Netflix ожидаемо растут перед премьерами новых фильмов или сериалов.

Среднесрочные вложения могут продолжать от полугода до нескольких лет, но обычно горизонт инвестирования не превышает 1 года. Это тоже вариант инвестирования, но не стоит опираться только на мнения аналитиков, стоит думать и своей головой.

Долгосрочные вложения

Но наиболее перспективным способом вложения в акции является приобретение ценных бумаг по методу стоимостного анализа. Профессиональные инвесторы анализируют отчетность компаний и покупают недооцененные акции с большим потенциалом роста, а затем держат их в своей портфеле десятки лет. Например, так поступают Уоррен Баффетт, Джордж Сорос, Уильям Шарп, Эдвард Сейкота, Джон Богл и многие другие акулы Уолл-стрит.

Для диверсификации рисков стоит придерживаться тактики портфельного инвестирования – т.е. систематически приобретать различные активы, которые не зависят друг от друга. Например, акции ведущих компаний разных профилей.

Именно долгосрочные вложения в недооцененные акции способны дать прибыль в десятки процентов в год. Например, акции Microsoft в 2008-2009 году упали с 25 до 15 долларов за штуку, т.е почти в 2 раза. Компания была очень недооценена, так как ее бизнес особо не изменился, а прибыль стабильно росла. Сейчас акции детища Билла Гейтса оцениваются почти в 100 долларов. За 10 лет рост в 670%.

Активный трейдинг является спекуляцией на рынке, и такая торговля неопытному инвестору не по зубам. Даже если удастся получить хорошую прибыль, значительную часть капитала придется уплатить в качестве комиссий и налогов. При долгосрочном инвестировании заплатить комиссию придется только раз – при покупке акции. А при владении ими в течение долгого времени (от 3 лет) позволит пользоваться вычетами и не платить налог с прибыли.

Подписывайтесь на наш Дзен Канал